十一月的季节性:股指真的会上涨吗?

为什么十一月总是能得到市场的“信任票”?这究竟是真实的市场优势,还是当基本面消息平淡时交易员用来安慰自己的“日历效应安慰剂”?从历史来看,主要股指在十一月往往上涨。数据显示,自1950年以来,十一月是股票市场回报最强的月份,而十一月至十二月则是平均表现最好的两个月。因此,当季节性图表出现时,人们自然会想:节日行情是否依然存在?还是今年会有所不同?

季节性:模式还是安慰剂?

季节性效应的论点很难被忽视。分析师指出,平均而言,标普500指数、纳斯达克指数和富时100指数往往在十一月收涨。一些研究显示,十一月的“牛市成功率”接近80%-90%。但现实中也有显著例外。还记得2008年标普暴跌的情形吗?或2022年底的下跌?这些都提醒我们,“平均的十一月”并不意味着稳赢。

如今的市场比以往任何时候都更多地由算法和量化策略驱动。当市场信心不足时,季节性故事就更容易流行——当新闻无法激发灵感时,人们需要一个依靠!但这究竟是拐杖,还是信号?两种观点都有:数据暗示历史优势存在,但统计上温和的月份仍可能令人失望。将季节性视为讨论的引子,而非确定的结论。

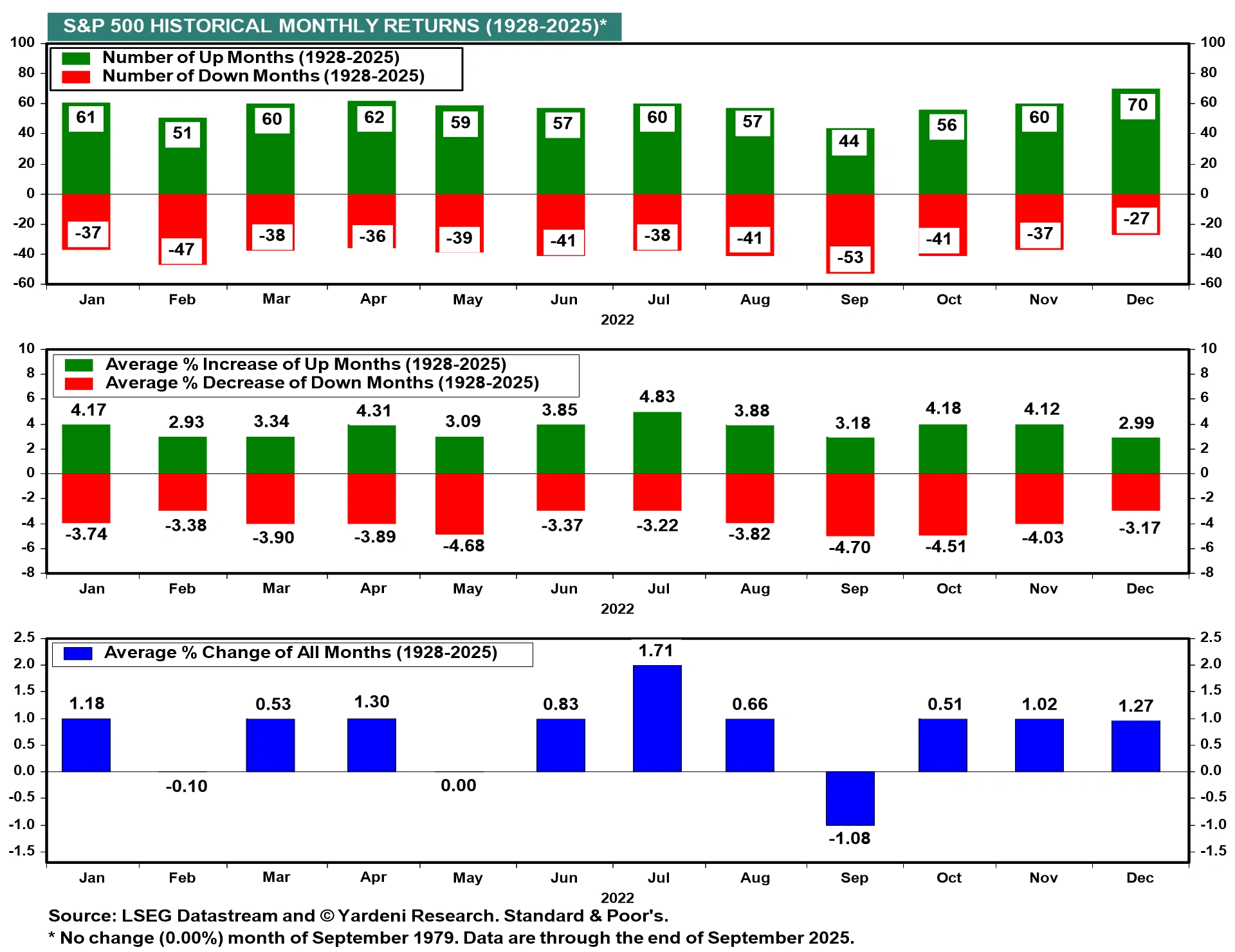

十一月优势的背景:百年每月回报率对比

来源:LSEG Datastream,Yardeni Research,标准普尔。所有指数均为以美元计的总回报。过去的表现并不代表未来结果。数据截至2025年7月22日。

在近一个世纪的数据(1928–2025)中,十一月是标普500表现最为稳定的上涨月份之一——60次上涨对比37次下跌。平均涨幅(+4.12%)仅次于七月。然而,历史并不能保证未来的结果。

图表观察:上涨还是陷阱?

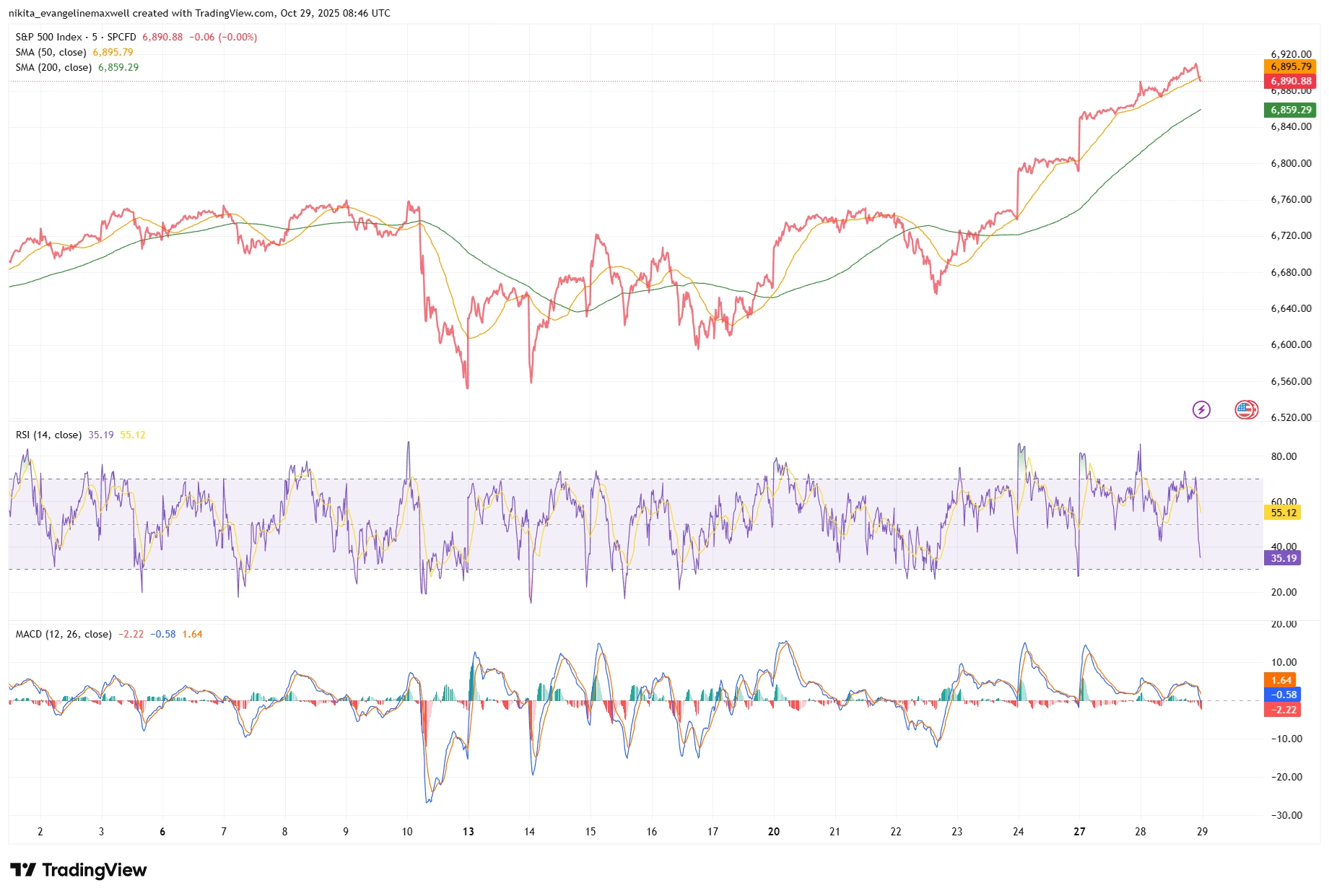

从图表上看,情况喜忧参半。到2025年10月底,美国三大股指均创下历史新高——多头可能认为动能暗示进一步上涨。从标普500日线图来看,价格位于200日移动平均线(约6700点)之上,这通常预示着上升趋势。

然而,近期自十月低点反弹令交易员保持谨慎。经过急跌后,十月的快速反弹已将标普推入超买区。技术指标显示可能的疲态:标普14日RSI约为73,通常意味着“超买”。抄底者是否仍在支撑位附近(如50日或200日均线)等待?还是市场涨得太快太急?有可能我们正在“反弹进入十一月”,但这也可能是熊陷阱。图表显示了强势,但也有过度延伸的迹象。交易员将关注关键价位,以判断价格走势是验证还是打破季节性预期。

标普500:反弹还是疲态?

来源:TradingView。所有指数均为以美元计的总回报。过去表现并不代表未来结果。数据截至2025年10月29日。

截至2025年10月底,标普500持续攀升,保持在关键均线之上。RSI此前已发出超买信号,暗示动能可能过度。反弹正在降温,还是为下一波上涨蓄势?

心理层面

市场往往受叙事驱动,而“十一月行情”正是个吸引人的故事。如果许多人都预期节日反弹,他们可能会提前买入以参与其中——从而让反弹真的发生。Citadel的数据显示,散户投资者信心高涨:在过去27周中有23周为净买入,甚至在下跌时也买入。相比之下,大型机构则更为谨慎。大众可能已经押注季节性反弹,而专业投资者依然持怀疑态度。我们是在解读图表,还是仅仅在重演去年的剧本?

仓位布局可能颠倒价格走势。如果太多人同时进入“做多十一月”交易,市场可能容易受到意外冲击。停下来想想:你相信这个模式,还是只是跟风?在低信念支撑下形成的多头叙事,往往是回调的温床。这种希望与谨慎的拉锯,常常成为市场转折点的驱动力。

风险与催化因素

除了图表和情绪,事件也可能改变市场节奏。十一月将公布美国通胀数据和就业报告,同时还有美联储会议。在英国,英格兰银行会议及通胀数据也将公布。这些数据若出现意外,可能打破季节性平静。

地缘政治、选举以及OPEC的石油决策也可能影响市场情绪。如果市场普遍假设“十一月必涨”,任何突发新闻都可能令其措手不及。反之,若通胀见顶或加息周期结束的迹象出现,则可能刺激买盘。2025年,市场的驱动力或将从日历转向盈利下调或增长担忧。

结论

季节性可以作为有用的参考,但它并不是市场的全部。历史显示十一月往往上涨,但在当今市场中,历史并不总会重演。与其照搬历史,不如关注价格走势和市场反应。观察旧模式在新环境中的表现——那才是真正的线索!